Financiamento de 35 anos só vale se não houver outro jeito

Você comprar em 2012 e paga até 2047. A ampliação do prazo do financiamento para 35 é uma solução para muita gente, mas o preço pode ser muito alto

Não é porque algumas condições dos financiamentos melhoraram que você vai correr para assinar o contrato. A compra de um imóvel com recursos emprestados é e sempre será uma decisão que depende mais da cabeça que do coração.

Por que você tem 35 anos para pagar

Em abril, o governo federal pressionou os bancos estatais – a Caixa Econômica Federal e o Banco do Brasil – para baixarem a taxa mínima de juros imobiliários, que agora é de 7,9% ao ano. Pouco depois, instituições privadas seguiram o mesmo caminho. Nem todo mundo, porém, sentirá essa queda, já que as condições de crédito estão atreladas ao perfil do cliente (renda, idade etc.) e às características do imóvel – a taxa média permanece em 9,5%. Em junho, houve mais uma alteração: a Caixa e o Santander estenderam o tempo máximo de pagamento de 30 para 35 anos, alteração que provavelmente será adotada pelos concorrentes. O fato é que os prazos vêm crescendo bastante. Há uma década, não chegavam a 13 anos e, em 2008, já eram de 25 anos. A progressão é resultado de um cenário econômico nacional mais estável e de garantias eficientes e seguras para os bancos, como a alienação fiduciária. Mas em que isso interfere em sua vida? Ao contar com mais cinco anos para quitar a casa própria, sua dívida se dilui em um maior número de parcelas, ou seja, vai de 360 para 420 meses. Assim, cai o valor da prestação inicial, que não pode exceder 30% da renda familiar. Ao menos dois efeitos decorrem dessa modificação. Se antes sua renda era insuficiente para comprar a casa ou o apartamento desejado, talvez agora ela baste. Outra possibilidade é ter uma prestação mais fácil de honrar. “A novidade é boa porque permite que mais gente obtenha empréstimos”, opina Leandro Pacífico, presidente da Associação Brasileira dos Mutuários da Habitação (ABMH). Teotonio C. Rezende, diretor de habitação da Caixa, destaca outra vantagem: “A medida também possibilita o menor comprometimento da renda”. Nem tudo são flores, no entanto. “O aumento do prazo está diretamente ligado ao maior volume de juros para pagar: você pode acabar desembolsando o dobro do valor do bem”, alerta Leandro Pacífico.

Como decido o tempo de financiamento?

Suponha que uma pessoa de 35 anos queira adquirir um imóvel de R$ 300 mil, financiando 80% do valor (R$ 240 mil) a uma taxa efetiva de juros de 9,5% ao ano. Caso escolha o prazo de 30 anos, ao final desse tempo, terá pago em torno de R$ 600 mil, segundo cálculos do Canal do Crédito, site de comparação de produtos financeiros. Se optar por 35 anos, despenderá perto de R$ 655 mil com a diferença, dá para comprar quase três carros populares. Para calcular com maior segurança o tempo ideal de financiamento, reflita sobre a parcela inicial que poderá assumir – muitas vezes, os 30% da renda são demais se comparados à soma de despesas fixas, principalmente se já houver o financiamento de um carro, por exemplo. Conhecendo o valor da prestação, a entrada que pretende dar (mínimo de 20% do preço do imóvel) e o empréstimo que precisará tomar, é fácil simular, nos sites dos bancos, o prazo mínimo de contrato. Se o financiador propuser um período de quitação mais extenso, você tem como contra-argumentar e buscar uma solução melhor. “Do ponto de vista financeiro, é essencial encurtar a dívida, nem que seja preciso ficar mais tempo no aluguel, morando com a sogra ou com os pais, até juntar uma entrada maior”, alerta Marcelo Prata, presidente do Canal do Crédito. Agora, uma pergunta: quem elege o prazo máximo entra em um caminho sem volta? A resposta é não! Se tiver um incremento no salário, por exemplo, você pode pedir ao banco um aumento no valor da parcela – com isso, reduz o tempo de financiamento e, consequentemente, também os juros que atuam sobre o saldo devedor. “Mas pense bem, pois, se quiser retornar à opção anterior, a negociação é mais complicada”, diz Marcelo Prata. Outra forma de encurtar a dívida é fazer amortizações extraordinárias, isto é, reunir um montante maior que a parcela mensal e dá-lo como abatimento. “Essa é uma boa saída para quem não dispõe de muito dinheiro na hora de contratar o crédito, mas tem a expectativa de entrada de receitas”, avalia. Sempre que se faz esse tipo de pagamento, é possível escolher entre diminuir o valor das prestações ou o número de parcelas restantes – saiba que a revisão do prazo é mais vantajosa.

Entenda os termos mais complexos

Alienação Fiduciária – Significa que, durante todo o tempo do financiamento, a propriedade do imóvel pertence ao banco – o mutuário só tem a posse.

Taxa De Juros Efetiva – É calculada sobre o valor do imóvel e tem capitalização mensal, ou seja, juros compostos – são cobrados sobre a parcela atualizada mês a mês. Caso, nas condições do financiamento, o banco só mencione a taxa nominal de juros (fixada para um determinado período de tempo), exija a efetiva.

Custo Efetivo Total (CET) – Representa o custo total da contratação do crédito, expresso em uma taxa percentual anual. Inclui taxas de juros, tarifas bancárias e dois seguros – Morte e Invalidez Permanente (MIP) e Danos Físicos do Imóvel (DFI) –, além de outras despesas da operação.

Sistema de Amortização Constante (SAC) – Nesse sistema de pagamento, todo mês o mutuário amortiza o mesmo valor fixo da dívida, do início ao fim do financiamento. O que muda são os juros, já que incidem sobre o saldo devedor – como este diminui a cada mês, logo o valor dos juros também cai. Assim, as parcelas são decrescentes. A correção é geralmente feita pela Taxa Referencial (TR).

Sistema Financeiro De Habitação (SFH) – É um dos sistemas que regulam o crédito imobiliário. Permite o uso do Fundo de Garantia por Tempo de Serviço (FGTS) na compra da casa própria, impõe taxa de juros máxima de 12% ao ano e limite de valor para o imóvel (até R$ 500 mil, com financiamento máximo de 90%).

Onde se aplica a regra dos 35 anos?

A ampliação do prazo só não se aplica a duas linhas de crédito exclusivas da Caixa Econômica Federal: à Carta de Crédito FGTS e ao programa Minha Casa, Minha Vida. Ambas são destinadas a compradores com renda familiar de até R$ 5 400, interessados em imóveis de no máximo R$ 170 mil. A Carta de Crédito FGTS é usada por quem busca uma casa ou um apartamento usado. Já o Minha Casa, Minha Vida financia imóveis novos e tem parceria com a União para a concessão de subsídios. Nessas duas situações, o limite de financiamento em 30 anos, definido pela lei federal 8 036, permanece.

Dívida boa é dívida paga

Quitar antecipadamente um financiamento é cada vez mais comum: em média, quem tem um contrato de 30 anos liquida-o em 12, de acordo com uma sondagem da Associação Brasileira das Entidades de Crédito Imobiliário e Poupança (Abecip). “Nos últimos cinco anos, a renda geral melhorou e houve muita mobilidade social”, justifica Octavio de Lazari Junior, presidente da instituição. “A primeira coisa que o brasileiro faz ao receber um aumento salarial ou um dinheiro extra é abater a dívida da casa própria, pois sabe que, quanto menos tomar emprestado, melhor.” Prova disso é que o percentual médio financiado no país é de 63% do valor dos imóveis. Para dever menos, vale tudo: 13o salário, bônus, herança, a venda de um carro… Só aplique o dinheiro se a rentabilidade superar a taxa de juros do empréstimo. Outro jeito de diminuir o saldo devedor é usar os recursos do FGTS na entrada e em amortizações bianuais. Para tanto, precisa contribuir para o fundo há pelo menos três anos e comprar o primeiro imóvel, de até R$ 500 mil, dentro das regras do Sistema Financeiro de Habitação (SFH). “O FGTS rende 3% ao ano, mais a Taxa Referencial (TR). É melhor utilizá-lo para reduzir uma dívida pela qual está pagando cerca de 9%”, recomenda Marcelo Prata.

Depoimento – “Para uma dívida de 30 anos, intenção de pagar em dez”

Os engenheiros gaúchos Giovana D’Alascio e Cristiano Allende de Oliveira namoravam havia seis meses quando adquiriram um apartamento recém-entregue de R$ 180 mil, em Porto Alegre. Bastava se livrarem dos dois aluguéis que pagavam para poderem encarar uma prestação. “Fizemos muitas simulações e optamos pelo prazo máximo, de 30 anos, a fim de que sobrasse dinheiro para montar nosso lar”, conta Giovana. Ela vendeu um imóvel na planta e usou parte do dinheiro para quitar o carro. Atentos às contas, ambos fazem poupança e pretendem abater a dívida em até uma década. “Temos uma planilha de custos e, toda semana, vemos se estamos gastando demais”, salienta a moça. O planejamento parece funcionar, pois em 2012 Giovana e Cristiano se casaram e compraram o segundo imóvel, na planta e para investimento.

As diferenças entre pagar em 20, 30 ou 35 anos

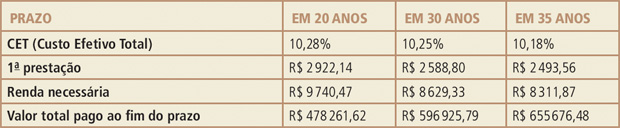

Veja o que acontece no caso de uma pessoa de 35 anos adquirir um imóvel de R$ 300 mil, financiando 80% do valor, ou seja, R$ 240 mil. A taxa efetiva de juros é sempre a mesma, 9,5% ao ano.

Comparação entre 20 e 35 anos

No prazo de 20 anos, a prestação inicial será R$ 428,58 maior. A renda exigida também será mais elevada. No entanto, quem optar por um período de 35 anos acabará pagando R$ 177 414,86 a mais do que em 20 anos.

Comparação entre 30 e 35 anos

com o prazo maior, a parcela inicial será R$ 95,24 mais barata, e a pessoa poderá comprovar uma renda ligeiramente menor

Fonte: Canal do Crédito / *SimulaçõeS realizadaS Com taxaS pratiCadaS no SFH e utilizando o SaC. a tr não é ConSiderada.

Financiei em 30 anos, mas pretendo quitar em 20. Qual é a melhor forma?

Tomemos como exemplo o financiamento de 30 anos do quadro acima. Sempre é possível fazer amortizações extraordinárias ao longo do financiamento: além de se ver livre da dívida mais cedo, os juros pagos pelo empréstimo ficam menores. A cada abatimento, escolhe-se entre diminuir a prestação e reduzir o prazo. Acompanhe as simulações para três situações.

Fazer quatro amortizações de R$ 20 mil – e diminuir o valor das parcelas Imaginando-se abatimentos no 5o, no 10o, no 15o e finalmente no 20o ano, liquida-se o saldo devedor (sobre o qual são calculados os juros) lentamente. No 20o ano, terão sido pagos R$ 484 538,55 e ainda haverá um saldo devedor de R$ 28 666,67. Ou seja, o total chegaria a R$ 513 205,22.

Fazer quatro amortizações de R$ 20 mil – e reduzir o prazo Tempo de financiamento reduzido é sinônimo de menos juros. Neste caso, com abatimentos no 5o, no 10o, no 15o e no 20o ano, o valor desembolsado será de R$ 498 443,23 e o empréstimo estará liquidado.

Fazer oito amortizações de R$ 10 mil – e reduzir o prazo Você abaterá os mesmos R$ 80 mil, com aportes extras no 3o, no 5o, no 7o, no 9o, no 12o, no 15o, no 18o e no 20o ano. Como o saldo devedor começa a ser quitado antes, são pagos menos juros e o total ficará em R$ 489 169,05. “É preferível amortizar assim que tiver recursos em mãos, a esperar juntar um valor maior. Mas tenha uma poupança para emergências”, orienta Marcelo Prata.

*Fonte: Canal Do Crédito / *Simulações Realizadas Com Taxas Praticadas No Sfh E Utilizando O Sac. A Tr Não É Considerada

Depoimento: “Financiar para construir a casa e se livrar do aluguel”

Ao se mudarem de Conchal, no interior paulista, para São Paulo, a comerciante Viviane Martha Mercatelli e o engenheiro civil Leandro Mercatelli passaram a viver em um apartamento alugado. Um ano depois, resolveram comprar por R$ 230 mil uma casa em construção, de 104 m², na Granja Viana, região metropolitana da cidade. A obra é financiada pelo Bradesco, ao qual o casal planeja pedir um crédito imobiliário de R$ 100 mil assim que receber as chaves, previstas ainda para este ano. Por ora, pensam em um contrato de 360 meses, o que garante uma prestação inicial baixa. “Pretendemos juntar dinheiro e, anualmente, fazer uma amortização extra de cerca de R$ 30 mil. Assim, poderemos liquidar a dívida em apenas três anos”, explica Viviane. Para alcançarem essa meta, usarão os recursos que têm no FGTS, além de bônus ganhos por Leandro.

Pergolados lindos: veja flores suspensas para criar um refúgio no jardim

Pergolados lindos: veja flores suspensas para criar um refúgio no jardim As mais lindas casas de praia na Bahia! Confira 4 projetos de tirar o fôlego

As mais lindas casas de praia na Bahia! Confira 4 projetos de tirar o fôlego Cozinhas modernas e práticas: projetos com soluções criativas para funcionalidade

Cozinhas modernas e práticas: projetos com soluções criativas para funcionalidade Quartos modernos: 5 projetos que saem do básico

Quartos modernos: 5 projetos que saem do básico Reforma de casa colonial em Paraty une modernidade e tradição no centro histórico

Reforma de casa colonial em Paraty une modernidade e tradição no centro histórico